Единоличный бюджет

Он предполагает, что один член семьи, скорее всего это глава

семьи, единолично распоряжается семейным

бюджетом и по своему усмотрению оценивает нужды и желания других. На первый

взгляд такой подход кажется деспотичным по отношению к остальным домочадцам. Но при этом не следует забывать, что глава семьи берет на себя ответственность за каждого: за его здоровье, обучение, развлечения… И освобождает остальных от этого бремени.

Словом, плюсы есть и у такого подхода. Например, он может

быть уместен, если второй партнер по браку не умеет контролировать свои расходы

или слишком внушаем, и любой залетный мошенник может вытянуть у него семейные

деньги.

Как всегда, жизнь убеждает нас в разнообразии способов выстроить

денежные отношения в паре в зависимости от личных предпочтений и культурных

традиций. Выбирать вам! Но помните, что отношение к деньгам в паре и выбранный

способ ведения бюджета проявляет не только человеческие качества партнеров, но

и, подчас, говорит об устойчивости семьи и отношений.

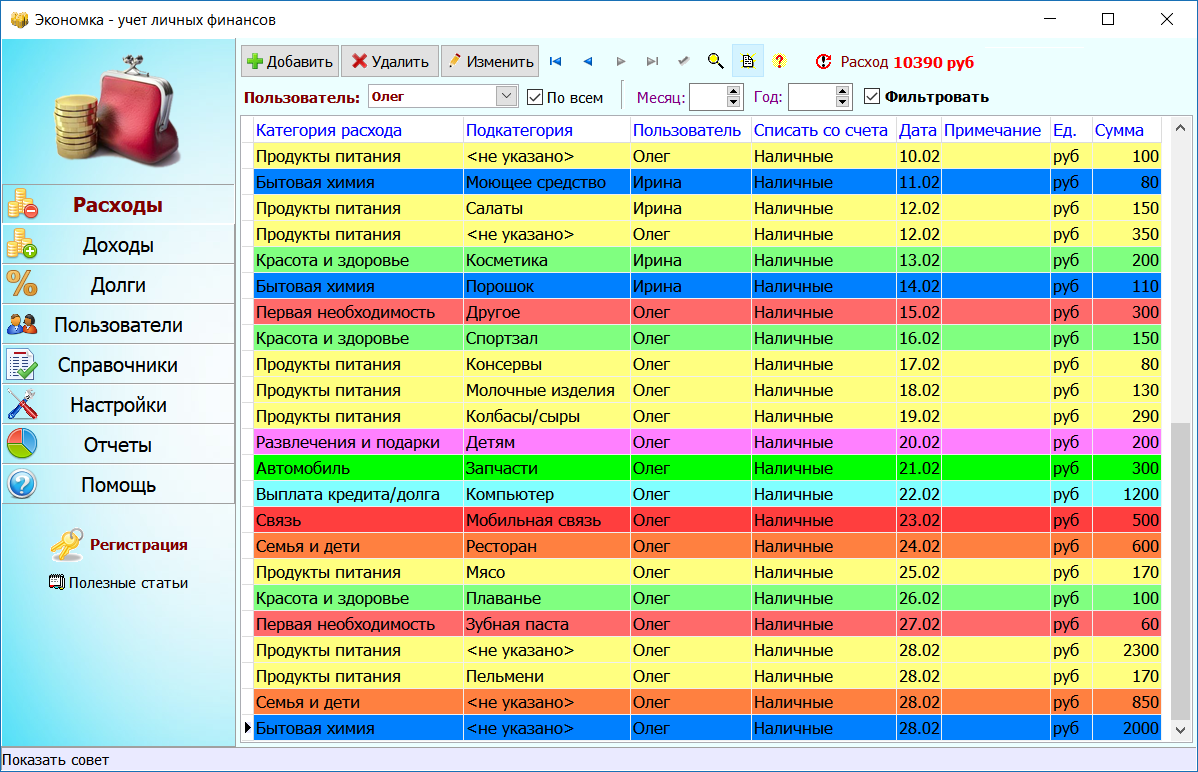

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице. Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

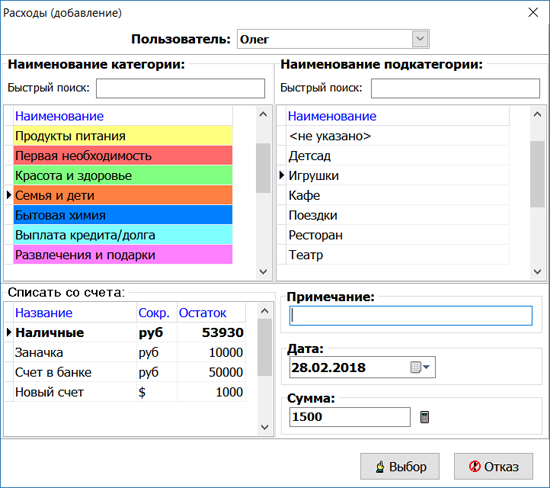

Чтобы добавить расход, нужно нажать кнопку «Добавить» (расположена вверху слева). Затем следует выбрать пользователя, категорию расхода и ввести сумму. Например, в нашем случае расходную операцию совершил пользователь Олег, категория расхода: «Семья и дети», подкатегория: «Игрушки», а сумма равна 1500 руб. Средства будут списаны со счета «Наличные».

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

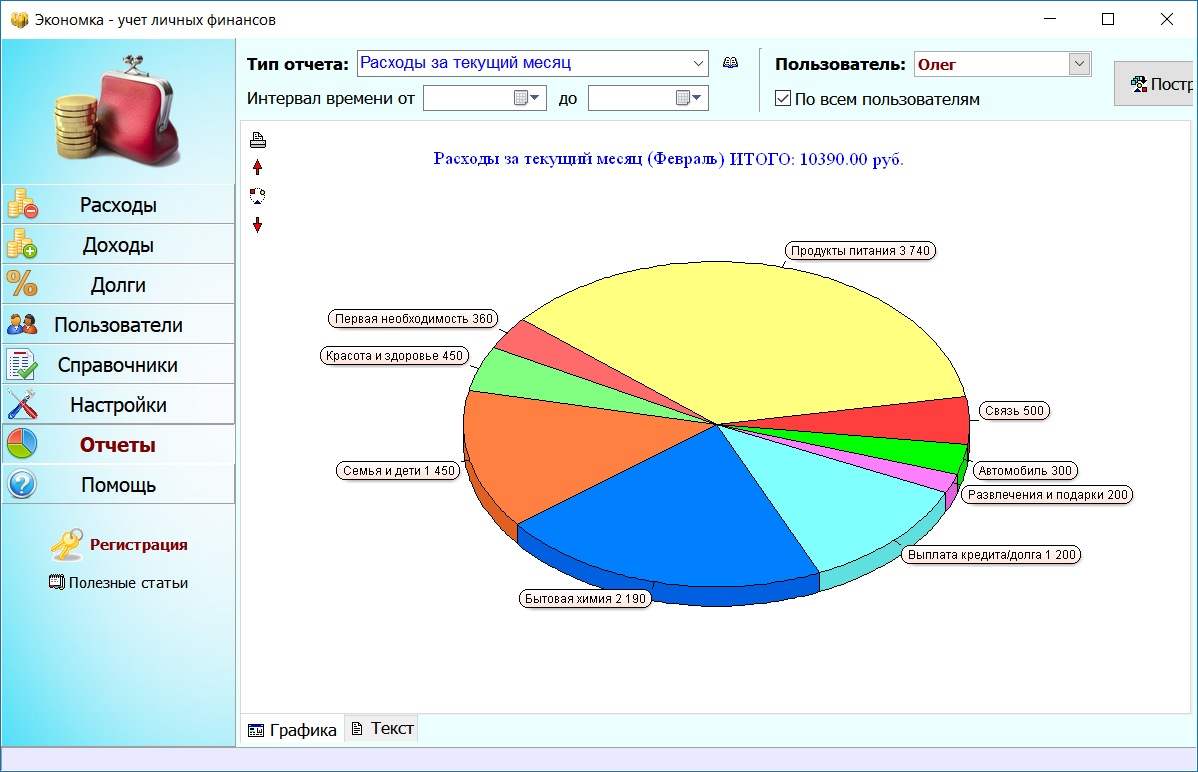

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

|

Скачать программу «Экономка»Версия: 1.5 (~2.4 Мб) Windows XP/7/8/10 |

Как вести бюджет, когда только съехались

После того как вы обсудили взгляды на финансы и выбрали комфортную для обоих финансовую модель, можно приступать к расчётам.

- Поймите, какой у вас получился бюджет за вычетом совместных и личных обязательств и личных бюджетов каждого.

- Обсудите регулярные совместные траты — аренду квартиры, квартплату, покупку еды. Это всё ляжет на общий бюджет? Или вы разделите эти зоны ответственности и заберёте траты в личные бюджеты?

- Обсудите сверхтраты — походы в рестораны, на мероприятия, оплату лечения, ремонт. Удобнее всего это делать в таблице с расходами по основным категориям. Возможно, вам будет комфортнее завести два совместных бюджета: один — на регулярные траты, другой — на развлечения или что-то срочное.

Помните о будущем. Если вы нацелены на серьёзные долгосрочные отношения, то думайте об общих целях и будьте к ним финансово готовы. Основная ошибка молодых пар заключается в том, что они не думают о накоплениях и планах на будущее. Обычно этап совместной жизни выпадает на период, когда партнёры строят карьеру и увеличивают доходы. С ростом доходов растут и расходы

Важно осознавать своё финансовое поведение и не уходить в чрезмерное потребление».

Что такое семейный бюджет – определение, функции семейного бюджета

Если рассматривать семейный бюджет кратко, то можно выделить его основные четыре функции:

- Консолидирующая функция. Возможность объединения материальных ресурсов всех участников ячейки общества, с целью повышения общей платежеспособности семьи. Такая синергия позволяет совершить крупную покупку, накопить на которую одному человеку не под силу. При этом совместив все доходы, можно приобрести желаемую вещь.

- Распределительный принцип. Правильное распределение финансовых ресурсов позволяет избежать конфликтов на почве неравных заработков. Например, мужчина зарабатывает больше, чем женщина. Это заставляет жену чувствовать себя неловко. Но если система семейного бюджета выстроена правильно, то особого дискомфорта от сложившейся ситуации никто испытывать не будет.

- Накопление сбережений. С помощью сберегательной функции многим семьям удается собрать достаточно большие суммы денег. Главное, четко определить предмет, на который будут собираться деньги. Это может быть покупка машины, расширение бизнеса, открытие магазина и прочее. Деньги можно откладывать на инвестирование или хранить на депозитном счете.

- Управление финансами. К этой функции относится планирование, инвестирование, бюджетирование. Все члены семьи несут одинаковую ответственность по рискам. Решения о вложении денег принимается совместно.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Распространенные ошибки при ведении личного бюджета

Часто люди, которые только начинают вести учет финансов, допускают следующие ошибки:

- Ставят невыполнимые финансовые цели. Например, при зарплате 50 тыс. рублей в месяц и отсутствии других источников дохода накопить даже 100 тыс. рублей за два месяца невозможно.

- Не формируют подушку безопасности, либо хранят деньги наличными.

- Не закладывают деньги на непредвиденные расходы.

- Выбирают тип личного бюджета, который не соответствует их стилю жизни.

- Ведут учет только части доходов и расходов.

- Составляют слишком жесткий бюджет.

- Берут слишком много кредитов и занимают деньги.

- Не учитывают инфляцию.

Проверьте себя по этому списку и скорректируйте поведение, если нашли совпадения.

Как вести отслеживание доходов и расходов

Регулярное отслеживание доходов и расходов позволит вам увидеть, как меняется ваше покупательское поведение, а также отследить свои ошибки (например, в прошлом месяце вы слишком часто ходили завтракать в кафе и из-за этого смогли отложить на счет лишь 5 тыс. рублей вместо запланированных 10 тыс. рублей) и исправить их.

Но отслеживать нужно не просто все расходы, а траты по разным категориям. В первую очередь нужно составить список категорий необходимых расходов: продукты, оплата ЖКУ, транспорт, мобильная связь и Интернет, лекарства и т. д. В этом списке должны быть те категории, на которые вы тратите деньги каждый месяц.

Например, если вы ездите на машине, вы будете регулярно заправлять ее бензином, а если у вас есть маленькие дети, в постоянной категории трат будут подгузники и смеси. Также в обязательные статьи расходов может войти погашение кредитов или пополнение кредитной карты.

Оставшиеся деньги можно потратить на развлечения или необязательные покупки, положить на счет в банке или же инвестировать. А вот если денег не осталось или их не хватило даже на обязательные расходы, стоит либо начать экономить на чем-то, либо поискать работу с большей зарплатой.

Методы разумной экономии для пожилого человека

Понимание того, как сэкономить деньги, вдохновит вас найти больше способов экономии и быстрее достичь своих целей. Мы приготовили для вас полезные советы, которые помогут вам экономить и обезопасят от ненужных трат.

Никогда не ходите за покупками в магазин без списка продуктов;

Не покупайте товаров в кредит (это принесет только дополнительные расходы);

Избегайте покупок в день выплаты пенсии или иных доходов. Психологи доказали, что как только человек получает зарплату, пособие и пр. он смотрит на мир сквозь розовые очки и совершает неоправданные траты;

Не покупайте еду на пустой желудок;

Выключайте свет, когда вас нет в комнате;

Приобретите светодиодные лампы. Светодиодное освещение стоит дороже обычных ламп накаливания

Однако переход ваших лампочек на светодиоды позволит вам сэкономить на расходах на электроэнергию, и что немало важно, светодиодные лампы прослужат вам на несколько лет дольше, чем традиционные лампочки;

Попробуйте найти способы сократить свои расходы. С помощью ваших ежедневных записей расходов, определите вещи, на которые можно потратить меньше денег, например, ужин вне дома, оплата кабельного телевидения или мобильной связи

С помощью молодого поколения (детей или внуков) можно поискать выгодные тарифы, где вместе с оплатой мобильной связи идет в подарок спутниковое телевидение или домашний интернет;

Давайте себе период «обдумывания» на дорогие покупки (свыше 1000 рублей). Если вас соблазнила какая-то вещь домашнего обихода или бытовая техника в магазине, не покупайте ее сразу, подождите несколько дней. Часто, бывает так, что уже на следующий день вы понимаете, что не так уж вам и нужна очередная чудо-хлеборезка из телемагазина;

Не доверяйте рекламе! Не покупайте технику и вещи через телемагазины и у «бродячих» продавцов

Об опасностях таких покупок читайте в подробной статье Осторожно, реклама.

Как составить семейный бюджет

бесплатные программы и приложения

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов

Ставьте цели и учитесь экономить на неважном

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

Структура семейного бюджета

В общем виде все доходы и расходы — то, из чего складывается семейный бюджет. Структура и составляющие в каждой семье могут отличаться, но суть у всех одинакова.

Доходы семьи

Доходы семьи можно разделить на регулярные, нерегулярные и единовременные:

- Регулярные: зарплата одного или обоих супругов, доходы от долгосрочной сдачи недвижимости в аренду, пенсии и социальные выплаты, получаемые до конца жизни.

- Нерегулярные: фриланс или временные подработки, временные социальные выплаты и пенсии, премии, дивиденды от инвестиций, проценты по депозитам, доходы от посуточной сдачи недвижимости в аренду.

- Единовременные: деньги, полученные в подарок, налоговый вычет, материальная помощь, разовые социальные выплаты от государства.

Помните, что деньги, взятые в кредит или в долг семейными доходами не являются. Также как и крупные покупки: авто, недвижимость, мебель, техника, которые являются имуществом семьи.

Для чего нужен семейный бюджет

Будущим супругам важно ещё на этапе планирования свадьбы обсуждать ведение семейного бюджета. На первый взгляд всё просто: тратить меньше, чем зарабатывать и совместно совершать крупные покупки

Однако на деле всё сложнее: необходимо учитывать тип совместного бюджета, долю участия мужа и жены, принципы планирования, процесс формирования резервов и накоплений и т. д.

Рациональное управление семейным бюджетом формирует прочный фундамент семьи: муж и жена учатся договариваться и приходить к компромиссам в спорных вопросах. Благодаря правильному подходу к домашним финансам семье проще планировать расходы на отпуск, ремонт, покупку автомобиля, обучение детей и многое другое. Это не только создаст достойные условия для жизни и воспитания детей, но и позволит родителям обеспечить себе безбедную старость.

Методы планирования семейного бюджета

Планирование семейного бюджета можно вести несколькими способами. Выделяют такие распространенные схемы, как:

Метод Крайнова

Простой принцип, когда из общей прибыли вычитается от 10 до 20 процентов в качестве резерва на крупные приобретения и инвестиции. Из остатка вычитается сумма на регулярные платежи (по коммунальным услугам, займам). Оставшаяся доля делится на четыре равные части, каждая из которых предназначена для повседневных потребностей, например, покупка продуктов, оплата развлечений и т.д. Главное правило – тратить деньги так, чтобы уложиться в бюджет на неделю. Если вы вышли за рамки, можно использовать финансы, отложенные на следующую неделю, однако в этом случае придется быть экономнее.

Метод конвертов (или кувшинов, или 60-10-10-10-10)

Названий у такого способа несколько, но суть которого сводится в распределении дохода в определенных пропорциях:

- 55-60% — Платежи обязательного характера, регулярные текущие траты (оплата жилья, продукты питания, транспортные расходы, кружки для детей и т.д.).

- 10% — Финансы на отпуск или развлечения (рестораны, кинотеатры).

- 10% — Подушка безопасности на случай непредвиденных трат (оплата лечения, покупка новых вещей и небольшой бытовой техники).

- 10% — Накопления, пенсионные сбережения, финансы для инвестиций. Цель – сформировать пассивный доход.

- 5-10% — идут на нерегулярные траты (благотворительность, подарки друзьям и близким).

После этого деньги на определенные нужды берутся из соответствующего конверта. Так вы точно не потратите лишнего, сможете контролировать свои траты и делать накопления.

Метод 50/20/30

Удобная структура для финансовой стабильности и постепенного роста. При такой схеме 50% дохода идет на удовлетворение основных потребностей (продукты, коммунальные платежи, воспитание детей, лечение), 20% – на собственные желания (например, на покупку товаров для хобби или косметики) и 30% – на сбережения или погашение задолженностей, если таковые есть.

Основное правило при любом методе планирования бюджета – траты на текущие потребности не должны превышать 60% дохода, тогда вам точно хватит на все остальное.

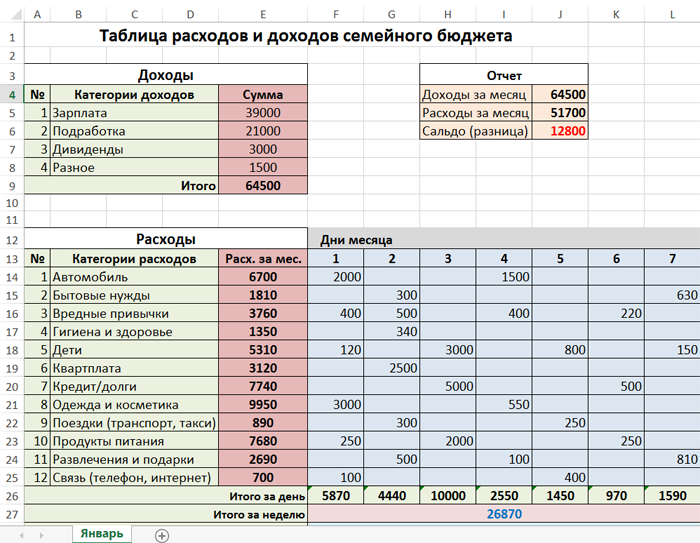

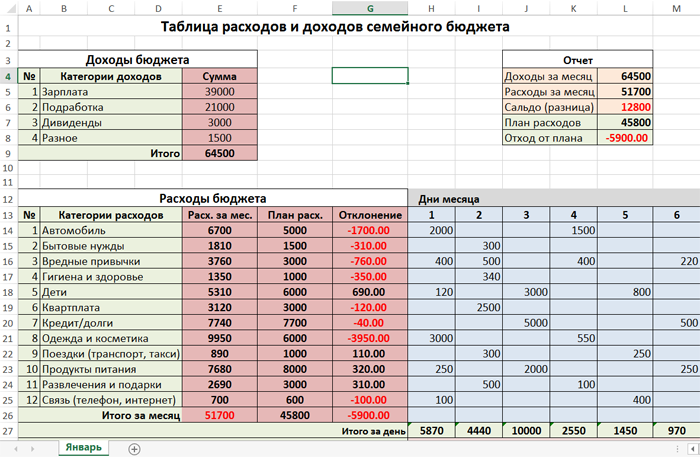

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

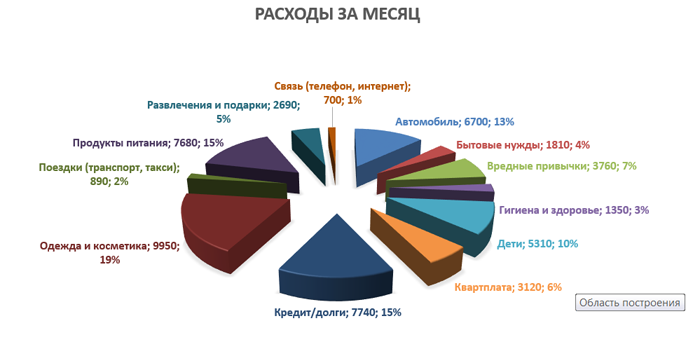

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

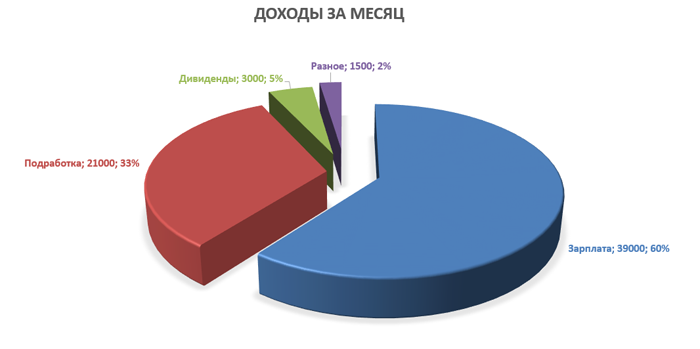

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Финансовая подушка безопасности

На случаи непредвиденных трат, форс-мажоров, сокращений и прочее стоит всегда иметь финансовую подушку безопасности. Это задаток, который понадобится в случае любых проблем.

Его размер рекомендуется сделать минимум от 3 месяцев среднемесячных расходов. Лучше больше: 6-12 месяцев. Эти деньги могут приносить пассивную прибыль или же просто увеличиваться по мере инфляции, если просто положить их на банковский вклад или купить облигации.

Чтобы накопить такую подушку необходимо постепенное откладывание части своего дохода на этот счёт.

Эта рекомендация относится не только к семейным делам, но и к отдельно взятому человеку.

Раздельный бюджет

Эту модель чаще всего выбирают пары с примерно одинаковым уровнем дохода и люди, которые любят чувствовать себя финансово независимыми. В этом случае особенно важны четкие договоренности. Чаще всего общие траты делятся пополам: каждый платит половину суммы ипотеки или аренды, половину квартплаты и так далее. Как тратить те деньги, что остаются, каждый решает сам. Или же в паре оговаривается, кто за какие расходы отвечает. Если один партнер платит 20 тыс. рублей в месяц за квартиру и продукты, то другой тратит эти же 20 тыс. на другие семейные нужды.

Главный плюс такого подхода — финансовая независимость. Нет нужды обсуждать с партнером, почему вы хотите совершить ту или иную покупку, не нужно согласовывать непредвиденные траты. Также есть возможность копить на свои личные желания, которые не всегда связаны с семьей, или же на подарки партнеру. При раздельном бюджете, в отличие от общего, это просто.

Трудности при раздельном ведении семейного бюджета могут возникать в случае форс-мажорных ситуаций, когда нужно срочно потратить немаленькую сумму — на поломку машины, лечение, ремонт из-за потопа в жилье. У обоих супругов просто может не оказаться денег, так как обоюдного контроля за финансами нет. Такая модель не всегда удобна людям, у которых есть дети. Чем больше совместного быта, тем сложнее делить все траты поровну. Поэтому нередко при появлении детей в паре эта модель плавно перетекает в смешанную.

Как это работает на практике

Максим и Елена живут в Москве, детей у них нет, оба зарабатывают выше среднего для столицы. Раздельный бюджет в их случае — это шаг, чтобы сохранить комфортный уровень жизни, не меняя личные предпочтения. Для пары это был осознанный выбор: «Когда мы съехались, сели за стол, четко проговорили все моменты и пришли к выводу, что хотим вести раздельный семейный бюджет. Мы вкладываемся в наше общее будущее, сейчас строим загородный дом», — объясняет Елена.

Все расходы по дому пара вносит в таблицу, в которой наглядно указывается, кто и что купил для строительства. В быту Максим платит за ипотеку, а Елена оплачивает коммуналку и закупает продукты. Получается примерно одинаково. Все остальные траты раздельные. Когда пара идет вместе развлекаться, то оплачивают счета или билеты поочередно, но это не строгое правило, говорит Елена: «Конечно, счета в ресторане мы не делим или отдельно за билеты в театр не платим. Сегодня покупаю я, завтра он»

Типы и способы ведения семейного бюджета, их плюсы и минусы

Prostock-studio/Shutterstock.com

Главное в ведении семейного бюджета — умение договариваться

Важно, чтобы все члены семьи понимали значимость финансового планирования и были готовы в этом участвовать. Также нужно определить, кто будет «главным бухгалтером»

Это первый шаг.

Когда получилось достигнуть принципиальной договорённости, решайте, как распределить семейный бюджет. Это можно сделать любым приведённым ниже способом, учитывая структуру доходов и возможные поводы для конфликтов.

Совместный

Все деньги общие.

- Всем очевидно, на что и сколько денег тратит семья.

- Удобнее копить на крупные покупки.

- В случае неравнозначности доходов снимает напряжение в вопросе целей и трат, если достигнуто согласие по этому поводу.

Минусы:

- Распределение средств на личные расходы может показаться кому-то из членов семьи несправедливым, особенно тем, кто не работает, или зарабатывает существенно меньше, чем партнёр.

Смешанный

Условно-совместный бюджет: все имеющие доходы членов семьи складываются на общие расходы, часть заработанных денег каждый оставляет себе.

- Все понимают, сколько составляет общий семейный бюджет и как он тратится.

- У каждого остаются деньги на личные расходы.

Минусы:

- Могут возникнуть споры по поводу размера взносов в «общий котёл». Они должны быть соразмерны доходам члена семьи, но при этом достаточны для покрытия необходимых расходов.

- Необходимо регулярно проводить учёт поступаемых средств и корректировать бюджет с учётом следования выбранному финансовому плану.

Раздельный

Prostock-studio/Shutterstock.com

Каждый член семьи распоряжается своими доходами самостоятельно. Общие расходы оплачиваются по очереди или распределяются.

- Все остаются финансово независимыми и отвечают только за свои доходы и расходы.

Минусы:

- Могут возникать разногласия в вопросах совместных расходов — какова очерёдность оплаты или кто за какие счета/услуги платит.

- Из-за недопонимания или низкой ответственности кто-то может оказаться не готов исполнить свои очередные финансовые обязательства.

- В случае неравноценного дохода такая модель может привести к конфликтам.

Минусы:

- Ставит в полную зависимость второго партнера и других членов семьи без дохода, приводит к конфликтам и недопониманию.

Если какой-то формат ведения бюджета вам не подошёл, можно попробовать другой.

Учимся считать деньги

Нет ничего трудного в рациональном распределении семейного и личного бюджета. В таблице вашей бухгалтерии есть два важных пункта: доходы и расходы, а для их расчета вам не потребуется множество сложных формул. В первом столбце таблицы указываются все деньги, которые получает ваша семья: зарплата, стипендия, пособия, проценты по вкладам, пенсия. Чтобы видеть, из чего складывается общий доход вашей семьи, необходимо учесть все источники поступлений денег.

Во втором столбце таблицы указываются расходы: питание, оплата проезда на общественном транспорте, счета за услуги связи, образование и развитие детей, оплата коммунальных услуг, кредитов. Необходимо также учесть возможность непредвиденных расходов. Каждый решает сам, как вести учет денежных средств, необходимых семье. Можно просто записывать доходы и расходы в блокнот, а можно представить вашу домашнюю бухгалтерию в виде таблицы с двумя столбцами.

| Доходы | Расходы |

| Зарплата мужа | Покупка продуктов и бытовой химии |

| Зарплата жены | Оплата коммунальных услуг |

| Пособие на ребенка | Расходы на транспорт |

| Аренда гаража | Услуги связи |

| Дополнительные доходы (премии, бонусы) | Оплата детского сада, дополнительных кружков и секций |

| Подработка | Выплата кредита |

| Итого: | Итого: |

В итоге суммы в последних строках должны быть по крайней мере одинаковыми. Если расходы вашей семьи превышают доходы, значит, необходимо на чем-то сэкономить, отказаться от каких-либо пунктов или сократить их. При этом необязательно переходить в режим жесткой экономии, достаточно просто грамотно рассчитывать свои траты на определенный период (например, на неделю или месяц). Ориентироваться необходимо на обязательные расходы, а из оставшихся денег выделить сумму на непредвиденные траты (покупка лекарств, ремонт техники). Оставшиеся средства можно перечислять в ваш резервный фонд.

Таблица учета личных финансов поможет понять, как сэкономить семейный бюджет, какие траты были обязательными, а от каких можно было отказаться.

| Расходы | Сумма |

| Покупка прессы | 500 |

| Обед в столовой (во время рабочего перерыва) | 2200 (за 22 дня) |

| Занятия фитнесом | 900 (месяц) |

| Посещение музея | 700 |

| Итого: | 4300 |

Из таблицы видно, на чем вы можете сэкономить семейный бюджет. Сохранить деньги семьи можно, просто отказавшись от ланча или покупки журналов.

Как планировать бюджет

Мы разобрались с понятиями, пора приступать к планированию.

1. Для начала нужно определиться с доходами. Создайте табличку, в которую занесите все деньги, которые получили за прошедший месяц. Выделите те суииы, которые поступают вам регулярно. Отдельно посчитайте доходы, которые поступают периодически. И в третью графу занесите совсем уж «шальные» деньги.

2. После этого — приступайте к расходам. Определите текущие расходы, на которые вы будете тратить деньги обязательно. Для этого:

- Записывайте все траты, которые вы производите в течение месяца. Присваивайте каждой трате категорию. Например — «Продукты».

- В конце месяца распределите траты на категории и выберете те, которые можно отнести к оперативным расходам.

- Подсчитайте все ваши оперативные расходы. Выделите постоянные суммы, которые повторяются из месяца в месяц. Например, коммунальные платежи, или оплата кружков ребенка. Определите самые затратные категории, выделите их в семейном бюджете.

3. В итоге вы получите две таблицы. В первой таблице — ваши доходы, в которых вы выделили «финансовое ядро». Во второй таблице будут ваши расходы, в которых также будут видны обязательные расходы и случайные траты. Эти таблицы нужно вести в течение двух трех месяцев, для того, чтобы получить достаточно данных. После этого можно приступать к анализу.

4. В результате анализа вы должны понять — сколько вы зарабатываете, сколько тратите и сколько денег у вас остается в резерве. То есть должно оставаться. Потому что пока, скорее всего, все «лишние» деньги тратятся впустую.

Источник 9111.ru

Источник 9111.ru

Как правильно вести семейный бюджет: итоговый чек-лист

Prostock-studio/Shutterstock.com

Достигните договорённости о типе бюджета и схеме распределения средств со всеми членами семьи, объясните важность процесса.

Поставьте финансовые цели, адекватные сумме доходов и сроки их достижения.

Назначьте человека, на которого ляжет функция «главбуха», и определите способ учёта: ручные записи, ведение таблицы, использование специальной программы или приложения.

Регулярно и подробно фиксируйте доходы и расходы, особенно в первые месяцы ведения бюджета — это поможет грамотно вести финансовое планирование, корректировать лимиты и цели.

С учётом полученной информации решите, как распределить семейный бюджет. Делайте план доходов и трат на следующий месяц, а также квартал и полугодие.

Обязательно сравнивайте планы и реальность, оценивайте, сходятся ли доходы и расходы

Если уходите «в минус», нужно выяснить причину.

Определите, за счёт чего можно экономить и больше зарабатывать.

Обсуждайте с семьёй принятую финансовую тактику и при необходимости варианты смены типа бюджета и схемы распределения денег.

Значительная часть российских семей не ведёт бюджет, и очень зря. Это позволяет наладить финансовую стабильность и решать поставленные задачи. Систематизировать расходы и доходы не так сложно, как может показаться на первый взгляд. Главное — договориться о том, будет бюджет общим полностью или частично, выбрать общие финансовые цели и регулярно контролировать денежные потоки.