Способы хранения средств

Как и в чем хранить сбережения зависит от суммы накоплений и цели депозита. При выборе способа нужно учитывать данные моменты.

На текущие нужды

На текущие нужды тратят ежемесячный доход. Если сумма получается внушительной, то часть средств можно откладывать для накоплений на сберегательный счет. Он должен быть доступен не только для вклада, но и для снятия на случай непредвиденных расходов. Остальные средства рекомендуется распределить так:

- Часть денег оставить в кошельке. Можно также хранить их дома, но в надежном месте.

- На банковской карте. Лучше всего воспользоваться дебетовой картой, а не кредиткой, поскольку в последнем случае вместо накоплений можно «залезть» в кредиты.

Резервный фонд

Резерв – это накопления, которые не расходуются, а могут быть использованы в случае возникновения непредвиденной ситуации – на ремонт или покупку бытовой техники, на операцию, в случае увольнения с работы и другие нужды.

Сумма накоплений должна быть такая, чтобы ее хватало на крупную покупку, масштабный ремонт или на то, чтобы нормально прожить в течение нескольких месяцев до трудоустройства.

К способу хранения такого вида сбережений предъявляются следующие требования:

- Доступность снятия в любой момент. Рекомендуется выбирать такой способ хранения, чтобы насчитывались проценты на остаток. Это позволит не только сберечь накопления, но и немного преумножить их. Лучше всего использовать такой способ хранения, как сберегательный или накопительный счет, или счет дебетовой карты.

- Не рекомендуется держать деньги на текущие расходы и средства резервного фонда в одном месте. Нужно иметь четкое представление о том, какие средства можно тратить, а какие можно расходовать только в случае крайней необходимости.

- Нельзя хранить на счете больше 1 400 000 рублей. Только такая сумма застрахована государством от банкротства банка и в любом случае вернется вкладчику.

На краткосрочные и долгосрочные цели

Откладывая деньги, важно понимать, зачем именно делаются накопления. Выделяют два вида целей – краткосрочные и долгосрочные

Каждая из них имеет свои особенности хранения сбережений.

При формировании целей рекомендуется придерживаться таких правил:

- нужно определиться, до чего именно нужно копить деньги – машина, квартира и так далее;

- сумма накоплений должна равняться сумме, необходимой для реализации цели;

- нужно установить временные рамки хранения и приумножения сбережений.

Краткосрочные

Краткосрочные накопления ориентированы на сохранение, а иногда и приумножение денег в течение периода от 1 года до 5 лет. Обычно это банковские вклады, инвестиции в ценные бумаги, драгоценные металлы и другое.

К вариантам хранения таких сбережений предъявляются такие требования:

- возможность пополнять счет или вклад, но не снимать средства;

- регулярная капитализация процентов;

- доходность должна превышать инфляцию;

- надежность компании или банка.

Долгосрочные

Долгосрочные накопления предполагают хранение и приумножение капитала более 5 лет. Обычно речь идет о пенсионных накоплениях. Существует несколько вариантов того, как хранить и преумножать деньги для обеспечения безбедного существования в пожилом возрасте:

- Программы страховых организаций. Такие компании заявляют, что средства граждан будут надежно защищены, сохранены и приумножены до момента выплат. Продолжительность программы – 5-25 лет.

- Индивидуальный пенсионный план. Его предлагают пользователям негосударственные пенсионные фонды. Инвестор делает взносы, которые компания вкладывает в активы. Это позволяет начислять вкладчикам проценты. При этом прибыль будет минимальной.

Можно выбирать и другие способы вложений.

Личные сбережения

Когда речь идет о физических лицах и их деньгах, то имеются в виду личные накопления или собственные сбережения граждан. Это объяснимо тем, что именно население является основным источником накоплений в финансовых организациях. Предприниматели обычно являются инвесторами. Управлять своими сбережениями многим людям не позволяют навыки и образование, поэтому они довольствуются небольшим, но гарантированным доходом и несут деньги в банки. Специалисты рекомендуют диверсифицировать личные накопления и вкладывать их в разные инструменты: пенсионные фонды, банки, акции, чтобы получать различный доход и меньше рисковать. Откладывать финансисты советуют не менее 10 % совокупного дохода, и у человека всегда должен быть минимальный запас средств, чтобы он смог прожить при потере источника прибыли не менее 6 месяцев.

Почему люди оказываются в финансовой яме?

Очень распространенная причина — желание жить не по средствам. Да, зачастую не хочется идти или ехать за продуктами в дешевый супермаркет. Ведь они есть в магазине, расположенном ближе к дому, хоть и стоят дороже. Хочется купить дорогую вещь, чтоб родственники, знакомые или коллеги были вне себя от зависти. Хочется сходить в ресторан, фирменное блюдо которого так нравится. Именно такие мелкие слабости и загоняют человека в финансовую яму.

Причины попадания в финансовую яму

Причины попадания в финансовую яму

При небольших доходах покупка дорогих вещей, посещение дорогих заведений, игнорирование элементарных правил рационального обращения с деньгами скорее всего приведут к разрыву в бюджете. Этот разрыв можно покрывать за счет кредитов, денег в долг, займов у друзей, продажей активов, если они есть. В любом случае вы становитесь беднее, ведь в дальнейшем их прийдется возвращать.

И все приобретения, развлечения и прочие эскапады такого человека — только видимость достатка и успеха. А результатом таких действий неизбежно становятся серьезнейшие проблемы, которые непросто решить.

Парадокс бережливости. Процессы сбережения и инвестирования. Классический и кейнсианский подходы

При исследовании сбережения и инвестирований в экономической литературе сложилось два подхода: классический, или традиционный, и кейнсианский.

Классический подход. Длительное время одним из фундаментальных принципов экономической теории являлось положение о том, что чем большая часть дохода используется на сбережение, тем выше темпы экономического роста страны, тем быстрее увеличивается национальный доход и повышается уровень жизни населения. Представители классической экономической теории обосновывали это положение тем, что низкая склонность к сбережению сужает ресурсные возможности инвестирования, в результате снижаются темпы развития производства, замедляется общественный прогресс.

Бережливость за счет немедленного потребления расширяет экономическое поле для инвестирования путем приобретения капитальных благ или передачи части своих сбереженных доходов другим для использования на расширение производства. Отсюда делается вывод, что бережливость как источник увеличения богатства страны необходимо поддерживать и всячески стимулировать.

Кейнсианский подход. Изучая процессы сбережения и инвестирования, Дж. Кейнс пришел к выводу, что традиционный подход, основным принципом которого является повышение склонности к сбережению и увеличение за счет этого нормы инвестиций, для стран, достигших высокой стадии экономического развития, не применим.

В развитых странах с ростом доходов разрыв между сбережениями и инвестициями постоянно нарастает, стремление сберегать обгоняет стремление инвестировать. По мнению Дж. Кейнса, это обусловлено тем, что, во-первых, по мере накопления капитала предельная эффективность его функционирования снижается, в результате ослабляются побудительные мотивы к инвестированию. Во-вторых, в индустриально развитых странах доходы постоянно увеличиваются. Это приводит к тому, что население начинает сберегать больше, чем планируют израсходовать инвесторы. Недостаточный совокупный спрос приводит к сокращению производства и росту безработицы. Это явление подробно проанализировал П. Хейне (Хейне П. Экономический образ мышления. – М., 1991. – С. 579-584).

«Парадокс бережливости». Чтобы установить, почему сбережения как благое намерение превращаются в свою противоположность, необходимо обратиться к инвестициям.

В предыдущем параграфе при исследовании мультипликационного эффекта речь шла об автономных инвестициях, не связанных с ростом национального дохода. Они осуществляются в виде первичных вложений, которые приводят к повышению деловой активности, росту занятости, к инвестиционным расходам различных групп предпринимателей.

Такие инвестиции принято называть производными, или индуцированными. Их осуществление определяется устойчивым увеличением спроса на блага.

Производные инвестиции как дополнение к автономным ускоряют темпы экономического роста, в результате эффект мультипликатора усиливается. Это усиление осуществляется по принципу акселерации, когда спрос на инвестиции вызывается ростом продаж и дохода.

Вместе с тем при неполной занятости повышение склонности к сбережению неизбежно ведет к снижению склонности к потреблению. В итоге возникает так называемый парадокс бережливости: чем больше люди сберегают, тем меньше величина равновесного дохода. Этот вывод непосредственно связан с мультипликатором, величина которого обратно пропорциональна предельной склонности к сбережению.

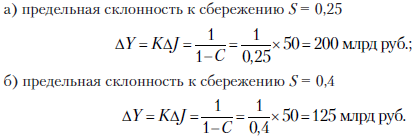

Для наглядности рассмотрим «парадокс бережливости» на примере, который был приведен в предыдущем параграфе. Допустим, что из-за сложившейся специфической экономической ситуации предельная склонность к сбережению возрастет с 0,25 до 0,4. В этом случае при первоначальном увеличении инвестиций на 50 млрд руб. национальный доход возрастет:

Отсюда следует, что чем больше общество сберегает, тем оно становится беднее.

В заключение необходимо отметить, что «парадокс сбережения» не следует рассматривать примитивно: «кто больше станет тратить, тот больше сбережет».

«Парадокс бережливости» действует в условиях совокупного макроэкономического подхода применительно к системе. Это тот случай, когда наиболее отчетливо проявляется эмерджентность, т. е. свойства целостности системы, которые не присущи составляющим ее элементам. Эффект эмерджентности системы в целом не является аддитивным, т. е. он не соответствует сумме локальных эффектов. Результативность «парадокса бережливости» проявляется во взаимосвязи и взаимодействии мультипликационного и акселеративного воздействия совокупного спроса на инвестиционный спрос.

показать содержание

Снимать ли рубли со счетов и вкладов?

Рублевые транзакции проходят внутри РФ без сбоев, причем даже в банках, которые попали под блокирующие санкции и были отключены от SWIFT. Все расчеты проводятся через внутреннюю российскую Систему передачи финансовых сообщений (СПФС), которая тестировалась еще с 2014 года, а полноценно работает с 2017 года. К этой системе можно подключать даже не российские банки.

То есть, даже если Mastercard и Visa откажутся от сотрудничества с подсанкционными банками, их карты в РФ продолжат работать. Нет смысла снимать рубли со вкладов и прятать их под матрас: под матрасом у вас нулевая доходность, а на вкладах она хотя бы какая-то.

Сохраняется и система страхования вкладов, так что ваши средства защищены от отзыва у банка лицензии в рамках 1,4 млн руб. для каждого банка.

Покупать валюту, в частности доллары, евро, фунты, сейчас не советую: с 3 марта введена комиссия 12 % на покупку этих валют через брокера. При покупке через банк тоже высокие спреды, так что лучше оставаться в рублях. При крайней панике или при желании спекулировать на валюте можно рассмотреть швейцарский франк, юань, йену, гонконгский доллар: по ним комиссия не введена, их можно покупать на Мосбирже.

Снимать ли валюту?

Это зависит от того, для чего вам нужна валюта и не попал ли ваш банк под санкции. Если вы используете валюту для трансграничных переводов, расчетов вне РФ, оплаты покупок в зарубежных магазинах, покупки зарубежного ПО, инвестиций в иностранные бумаги и т. д., при этом ваш банк попал под санкции, вы можете столкнуться с ограничениями, а значит есть смысл рассмотреть другой крупный банк из списка системной значимости ЦБ РФ, у которого таких ограничений нет.

Если же вы используете валюту для хранения заначки, то срочно перемещать ее даже из подсанкционных банков не стоит.

Под различные ограничения попали Сбербанк, ВТБ, «Открытие», Совкомбанк, Промсвязьбанк и Новикомбанк, Альфа-банк, Россельхозбанк, МКБ и Газпромбанк. Центральный банк РФ опубликовал ответы на распространенные вопросы о работе финансовой системы в условиях санкционных ограничений.

Защита сбережений от инфляции

Суть защиты сбережений от инфляции очень проста: их надо вложить в какие-то активы, которые будут расти в цене и/или приносить доход, как минимум, равный уровню реальной инфляции. А в идеале — превышающий его. Так вы сможете не только сохранить сбережения, но и немного заработать.

Однако, здесь нужно учесть несколько важных факторов, от которых будет зависеть выбор этих самых активов:

- На какое время нужно защитить сбережения? Есть активы только для долгосрочной перспективы, есть для краткосрочной, есть универсальные. Нужно это учесть.

- Насколько вы готовы рисковать? Есть консервативные активы с минимальным уровнем риска, есть более рисковые. О сверхрисковых речи вообще не идет — поскольку для сохранения сбережений важна, в первую очередь, надежность.

- Нужен ли свободный доступ к сбережениям? Есть активы, вложение в которые «замораживает» средства на определенный срок, ранее которого обналичить их не получится.

Подробнее обо всех этих факторах я уже писал в статье Накопление денег: что надо знать?

Поэтому далее я буду рассматривать варианты вложения средств в самые распространенные активы с комментариями, касающимися всех вышеперечисленных факторов, а также буду выделять основные плюсы и минусы выбора того или иного актива.

Как защитить рублевые накопления в условиях кризиса

Вот, что советуют эксперты.

Не скупать доллары и евро на пике стоимости

Одной из первых примет финансового кризиса в России становится стремительный рост курса доллара. Рублевые накопления тают на глазах. Естественно, что многие кидаются срочно покупать валюту. Но цена ее уже высокая…

Конечно, покупать валюту надо было раньше, а не в то время, когда ее цена уже выросла.

Лучше смириться с потерей, дождаться, когда цены на нефть вырастут, а рубль укрепится, тогда и покупать доллары и евро с прицелом на будущий период девальвации.

Но тем, кто не хочет ждать, а надеется не только уберечь накопления и заработать на курсовой разнице, эксперты советуют не покупать наличные доллары.

Эксперт советует не поддаваться стадному инстинкту и постараться осознавать риски. Торговля валютой в период колебаний курса — занятие небезопасное. «Скорее всего, непрофессионалы опоздают, когда придет время продавать валюту», — считает Сергей Романчук.

Не вкладываться в золото, когда оно подорожало

В неспокойные времена защитным активом всегда было золото. Но при покупке драгметаллов, существует такая опасность, как и при операциях с валютой. Цена на золото может быть уже максимальной. Как при покупке долларов, надо ловить удачный момент.

По мнению старшего аналитика информационно-аналитического центра «Альпари» Анны Бодровой, инвестиции в драгметаллы подходят только очень терпеливым людям, готовым получить значимую отдачу лет через пять.

Анна Бодрова не рекомендует покупать физическое золото — помимо того, что это дорого, банки очень придирчивы к внешнему виду слитков, поэтому зачастую продать их удается только с дисконтом.

«Лучше инвестировать в золото и серебро с помощью финансовых инструментов или инвестиционных монет, а не открывать металлические счета, так как курс обмена на них сильно отличается от биржевого и банки зарабатывают огромные комиссии», — считает научный руководитель бизнес-инкубатора Финансового университета при правительстве РФ «Чапай Хаб» Илья Бутурлин.

Не покупать ненужную бытовую технику — устареет

Предсказать, когда закончится кризис, никто не может. Он может затянуться настолько, что семейной «подушки безопасности» не хватит.

«Кризис может затянуться, а деньги нужны всегда, и лучше сейчас не совершать необдуманных и ненужных трат, а оставить деньги на будущее. Те, кто потратил их сейчас, потом будут сожалеть об этом, но не вы», — подчеркивает эксперт.

Как рассчитать ставку сбережений

Расчет нормы сбережений поможет вам оценить свое финансовое состояние и прогресс в достижении целей по накоплению средств. Норма сбережений — это процент от располагаемого дохода, который вы откладываете, а не тратите на потребление или обязательства. Вот как вы можете рассчитать норму сбережений:

- Определите свой располагаемый доход: Вычтите налоги из общего дохода, чтобы узнать свой располагаемый доход. Располагаемый доход — это деньги, которыми вы располагаете после вычета налогов.

- Подсчитайте общую сумму сбережений: Сложите все деньги, которые вы сэкономили за определенный период. Сюда входят любые взносы на сберегательные счета, инвестиции или другие формы сбережений.

- Разделите сбережения на располагаемый доход: Разделите общую сумму сбережений на располагаемый доход и умножьте на 100, чтобы получить норму сбережений в процентах.

Например, если ваш располагаемый доход составляет $50 000, а вы сэкономили $5 000 за тот же период, ваша норма сбережений составит 10% ($5 000 / $50 000 x 100).

Деньги под подушкой

Хранить деньги дома – эта привычка из 90-ых годов, которая жива и в наши дни. Некоторые люди по-прежнему хранят деньги дома, что называется под подушкой. Хотя государство предоставляет гарантии на банковские вклады, а также у людей есть другие варианты для хранения. Чаще всего у этого решения есть несколько причин:

- Незнание своих возможностей;

- Недоверие к банковской системе;

- Черное происхождение денег;

- Нежелание «светить» свое имущество;

Наличные деньги – это головная боль налоговых и контролирующих органов. Деньги в банке намного проще контролировать и отслеживать операции. Если человек получил деньги незаконно или просто не уплатил налоги, то сбережения дома под подушкой позволят скрыть имущество от контролирующих органов.

С лета 2016-ого года банки могут запросить источник происхождения денег при открытии вклада клиенту. Полная анонимность – это один из главных плюсов сбережений дома.

Другой весомый аргумент в пользу сбережений дома – деньги всегда у вас. Вы можете потратить деньги в любой момент и вам не нужно опасаться, что банк лопнет или в его кассах/банкоматах кончатся наличные деньги. Это обеспечивает вам определенную независимость от финансовой системы, но за эту независимость придется расплачиваться. И эта расплата заключается в главных минусах этого вида сбережений.

Деньги под подушкой не работают и не приносят доход. Даже обычный вклад в банке может принести вам 8-10% годовых. Инфляция в России находится на отметке 6-8% годовых. В итоге получается, что вы не только теряете потенциальный доход в размере 8-10% годовых, но и теряете 6-8% покупательской способности ваших денег. Уже через 3-5 лет вы «недополучите» почти половину от ваших сбережений.

Не стоит исключать и возможность потерять деньги физически. В квартире может произойти пожар или вас могут банально ограбить. Это риск потерять 100% ваших сбережений. А если вы решите застраховать свою недвижимость, то большинство компаний никак не страхуют имеющиеся в квартире деньги

Вы можете купить сейф для хранения ваших сбережений дома, но такой шаг может привлечь к вам дополнительное внимание со стороны воров

Хранение денег на банковском депозите

Для многих людей, которые желают не просто копить деньги, но и действительно приумножать их при приемлемых рисках, данный вариант покажется оптимальным.

К положительным сторонам этого варианта стоит отнести саму работу денег, то есть при открытии вклада вы получаете проценты доходности. И даже если средства находятся на обычном банковском счету, то вероятность того, что у вас их как-либо украдут, значительно понижается.

Что же можно сказать про минусы такого варианта? Если вы не первый год присматриваетесь к банковской среде, то хорошо понимаете, что даже самые именитые и надежные на первый взгляд банки тоже могут прекращать работу, объявляя себя банкротами. При этом хваленой страховки от государства в лучшем случае хватает на половину всех вкладчиков. О трудностях получения этой страховки лучше тактично умолчать. Также, если у вас возникает необходимость снять часть денег, то это становится невозможным до окончания срока действия вклада.

Каких инструментов избегать?

Ввиду повышенных экономических рисков лучше не инвестировать в высокорискованный долг: воздержитесь от краудлендинга и покупки высокодоходных облигаций не самых надежных компаний.

Учитывая возможные проблемы с выплатой купонов по валютному долгу банков, оказавшихся под санкциями, лучше воздержаться от покупки еврооблигаций всех российских банков, пока не придет уверенность, что список отключения от SWIFT не будет расширяться. Также ни в коем случае не берите субординированные облигации, где есть риски списания под ноль, и суверенные евробонды ввиду заморозки части резервов ЦБ и избегайте депозитарных расписок наших банков за рубежом ввиду риска делистинга и проблем с выплатой дивидендов.

Желательно не работать с БПИФами и просто ПИФами на иностранные активы, управляющие компании которых попали под блокирующие санкции (ВТБ, ПСБ, «Открытие», «Совкомбанк», «Новикомбанк»). Пока еще неясно, смогут ли они покупать иностранные активы в фонды. Опасно до полной нормализации ситуации с ликвидностью приобретать и ETF Finex: расчетная цена пая сильно расходится с рыночной.

При выборе акций обратите внимание на крупнейшие компании в своей отрасли. Никаких мегаинновационных идей типа «Возьму вот эту компанию, созданную в 2017 году

Она до сих пор убыточна, но на форумах пишут, что ее потенциал +100500 %». В нестабильное время, когда люди подвержены стрессу и панике, мошенники особенно любят повысить свою активность.

И еще несколько важных советов:

- не пользуйтесь кредитным плечом, то есть покупайте только на свои деньги;

- не держите долго кеш на брокерском счете и отключите овернайт;

- избегайте валютных спекуляций: курсом сейчас управляет не рынок, а регулятор.

В этот период нестабильности работайте только с крупными инвестиционными домами, которые имеют лицензию ЦБ РФ и не попали под санкции, покупайте прозрачные и понятные инвестиционные инструменты, диверсифицируйтесь и, главное, не паникуйте.

Если вы готовы к риску ради долгосрочной выгоды, можете использовать текущий кризис для инвестиций в российские бумаги — но очень аккуратно, не торопясь и осознавая, что восстановление может занять годы. Если же вы стремитесь в большей стабильности, то можете, как в конце 2014 года, открыть вклад под хороший процент.

Друзья, все проходит. Пройдет и это.

Какие способы сбережения денежных средств вы знаете — виды сбережений в экономике

Существует несколько способов формирования резервного финансового фонда. Наиболее распространенными в Российской Федерации являются:

- Оформление депозита в банке. Банковский депозит – это популярный вид накопления денежных средств. Население доверяет данному финансовому инструменту. С одной стороны денег не коснется инфляция, с другой стороны – это источник постоянного, пассивного дохода. В последнее время возникают споры касательно процентных ставок. Многие говорят об их неспособности покрыть реальные цифры инфляции. Недостаток депозита – потеря процентных накоплений в случае досрочного снятия суммы.

- Бинарный опцион. Фондовая биржа – сложная и многогранная система, которая позволяет в разы приумножить капитал, но только при наличии опыта и глубоких познаний. Это достаточно рискованный способ вложения денег. Велики риски потерять свои сбережения. Некоторые вкладчики пользуются услугами брокеров, другие предпочитают контролировать процесс самостоятельно.

- Объекты недвижимости. Приобретение жилых и нежилых зданий – распространенный способ сохранения финансов. Есть возможность увеличить свой капитал за счет приобретенной недвижимости или получить стабильный пассивный доход. Но для этого необходимо ответственно подходить к выбору объекта.

- Покупка акций. Еще один рискованный способ вложить финансы. По мнению специалистов, в нынешний период нежелательно приобретать акции русского эмитента. Есть риск потерять все денежные средства.

- Покупка золота. Золото гарантированно останется в цене, независимо от рыночной ситуации, кризиса или инфляции. Вложить деньги можно, купив ювелирное украшение, слиток, коллекционную монету. Еще один вариант – открытие обезличенного металлического счета.

Если вариант со вкладом не подходит

Размещение средств в банке подходит не всем гражданам. По разного рода причинам часть физических лиц ищут альтернативные варианты хранения своих денег. Все же вариант с оформлением нескольких вкладов актуален для тех, кто хочет, чтобы его деньги работали, а не лежали просто так. Деньги, которые не работают — каждую минуту теряют свою ценность.

Как актив, «живые» деньги — не самый лучший вариант. Эта истина была неоднократно доказана специалистами в области экономики и финансов. Этой же теории придерживаются самые известные предприниматели в мире.

Несмотря на это основополагающее правило, часть населения предпочитает, чтобы их сбережения были на расстоянии вытянутой руки. По вкладам, при досрочном снятии, придется ждать какое-то время, пока банк сможет сделать выплату. Если речь идет о больших суммах, то время ожидания может затянуться на 1-2 недели.

Хранение в банковской ячейке

Средства, размещенные на вкладах, подвержены риску. Одновременно с банкротством банка могут «сгореть» все принятые и размещенные им деньги. При размещении вклада деньги запускаются банком в различного рода проекты: в частности, за их счет выдаются потребительские кредиты. За это организация отчисляет своему клиенту оговоренный в соглашении процент.

С банковской ячейкой дела обстоят немного наоборот. Деньги и ценности, принятые от клиентов на хранение, не подвержены никакому риску. На их сохранность не влияет ни отзыв лицензии, ни банкротство банка. Эти активы нигде банком не задействуются: они не приумножаются и не преувеличиваются — банк принимает их только на хранение.

За эту услугу клиент уплачивает банку определенную сумму. Конечная стоимость рассчитывается в зависимости от периода хранения: по дням, месяцам, или за целый год (несколько лет). Плюсами такого способа хранения средств объективно считаются:

- Открытие ячейки практически на любой срок, с возможностью составления завещания на получение лежащих в ней денег.

- Средства нигде не фигурируют — на них не налагается арест приставами, банк по ним не передает информацию в ИФНС.

- Хранить можно не только наличные деньги, но и любые активы, включая и драгоценности.

- Содержимое ячейки можно забрать в любой момент.

Это основные ответы на вопрос, где хранить деньги без риска. Помимо этих вариантов, банки предлагают массу продуктов — от инвестиций, до доверительного управления, но ни один из них не гарантирует сохранность средств без рисков их утери.