FAQ по фондовому рынку

8.1. Шортить на фондовом рынке — что это значит

«Шортить» на фондовом рынке означает торговать на понижение. Вы продаёте ценные бумаги, которых нет в наличии, чтобы купить их дешевле через какое-то время.

Брокер даёт в долг ценные бумаги для продажи. Если позиция открывается и закрывается в течение дня, то за это не берётся никаких комиссий. Если же она переносится на следующий день, то автоматически взимается комиссия на сумму, взятую в долг. У разных брокеров маржинальные торговля стоит по разному. В среднем от 8% до 17%. Если открывать позицию на 1-3 дня, то это будет крайне маленькие сборы. Например, за три дня набежит комиссия 0,11%.

Шортить имеет смысл, если вы активно торгуете. Инвесторы никогда не открывают позиции на понижение, поскольку они не спекулируют.

Примечание

Шорт иногда называют по-другому: «короткая позиция».

8.2. Ввод и вывод средств

Ввод и вывод средств на фондовый рынок осуществляется без комиссии. Однако некоторые брокеры могут что-то брать, но рассмотренные выше компании не взимают никаких комиссий:

На прибыль от торговли на акциях или облигациях есть налог 13%. Например, если вы открыли счёт в мае, поторговали в плюс и решили вывести деньги в сентябре, то с дохода автоматически спишется налог.

Если вы не будете выводить деньги до конца года, то в начале следующего будет предложено оплатить налог на прибыль. Брокер сам составит декларацию и отправит в налоговую. От вас потребуется лишь наличие свободных средств на счёте для оплаты налога.

Налог берётся только с зафиксированных прибылей. Если сделка открыта, она в плюсе и инвестор не продаёт её, то платить налог по ней не надо.

8.3. Кто такие быки и медведи на бирже

Игроков, торгующих на понижение, называют медведями, а на повышение — быками. Это исторически сложившиеся наименования. Скорее всего, произошедшие из-за того, что медведь атакует сверху вниз, а бык снизу вверх.

Если рынок растёт, то его называют бычьим рынком, а если падает — медвежьим.

Напротив крупнейших мировых бирж даже устанавливают памятники этим животным. Самой известной скульптурой быка является работа итальянского скульптора Артуро Ди Модика (Arturo Di Modica) в Нью-Йорке на Уолл-стрит.

Более подробно этот вопрос освящён в статье:

Быки и медведи на фондовой бирже;

Эмиссия ценных бумаг

Именно с эмиссии

начинается, если так можно выразиться,

жизненный путь ценных бумаг. Эмиссия —

это не что иное, как выпуск ценных бумаг

в обращение, или их передача в руки

первых своих владельцев (в обмен на

вознаграждение в размере номинальной

стоимости выпускаемых бумаг).

Цели эмиссии

Целью эмиссии является

привлечение инвестиций (в случае эмиссии

долевых ценных бумаг), либо заём денежных

средств (при выпуске долговых ценных

бумаг). Денежные средства вырученные

посредством эмиссии долевых ценных

бумаг, идут на формирование или на

увеличение уставного капитала компании.

А средства полученные за счёт выпуска

долговых бумаг, пополняют заёмный

капитал компании. Эти деньги, в отличие

от тех, которые были получены в результате

эмиссии долевых бумаг, в итоге придётся

возвращать инвесторам (выступающих, в

данном случае, в роли кредиторов).

Осуществление эмиссии

предполагает последовательное прохождение

следующих основных этапов:

- Сначала принимается

и утверждается само решение о выпуске

ценных бумаг; - Далее следует

процедура государственной регистрации

нового выпуска бумаг; - После этого происходит

размещение ценных бумаг (например,

посредством IPO или

SPO); - В заключение,

делается отчёт о размещении, который

также подлежит обязательной государственной

регистрации.

Проспект эмиссии

Выпуск ценных

бумаг обычно всегда сопровождается

созданием и обнародованием такого

документа, как «Проспект эмиссии». Этот

документ содержит в себе основные

сведения о предстоящем выпуске ценных

бумаг. Он должен выполнять двойственную

функцию: с одной стороны, его задачей

является привлечение как можно большего

числа потенциальных инвесторов, а с

другой — он обязательно должен отображать

все факторы риска присущие вновь

выпускаемым бумагам (это требование

государственных контролирующих органов).

В России,

требования к содержанию проспекта

эмиссии отображены в статье 22 федерального

закона №39-ФЗ «О рынке ценных бумаг» от

22.04.1996 (последняя редакция от 27.12.2018).

Согласно букве закона, проспект эмиссии

должен содержать в себе следующую

основную информацию:

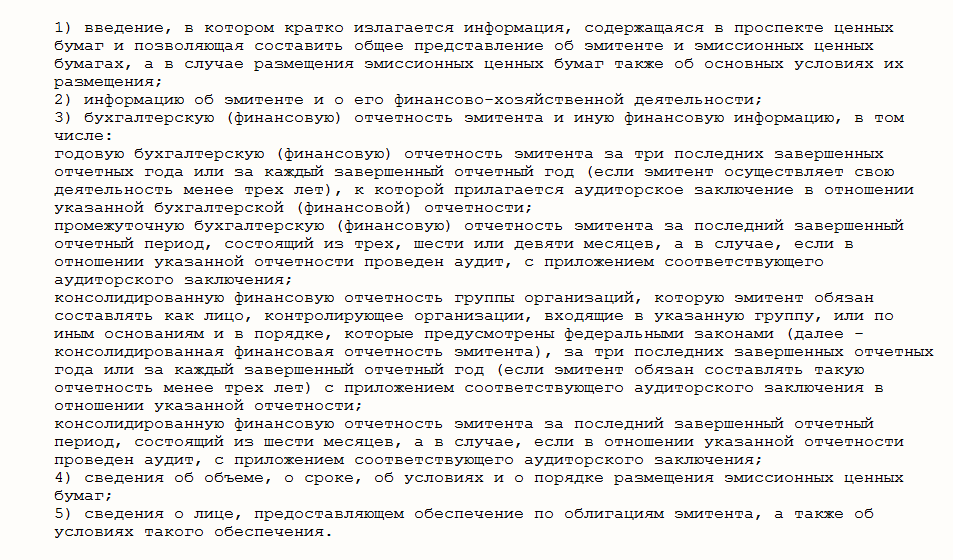

Выдержка из федерального закона №39-ФЗ «О рынке ценных бумаг»

Выдержка из федерального закона №39-ФЗ «О рынке ценных бумаг»

Банковский сертификат

Банковский сертификат – ценная бумага, утверждающая размещение средств в банковском учреждении, тем самым предполагающая получение, как суммы номинала бумаги, так и начисленных % по ней. Владельцем банковского сертификата является бенефициар.

Виды банковского сертификата:

- Сберегательный – данная ценная бумага предназначена для физических лиц, которая выпускается сроком до трех лет. По сберегательному сертификату начисляются купоны, как и в случае с облигациями. Данный вид бумаги может быть как именным, так и на предъявителя. Точно, как и в случае с акциями, именной сертификат вручается лично владельцу в руки посредством цессии, а сертификат на предъявителя может вручаться другому лицу с целью передачи непосредственному владельцу.

- Депозитный – данная ценная бумага предназначена исключительно для юридических лиц. Предельным сроком выпуска депозитного сертификата является один календарный год.

Основные виды ценных бумаг

Акции это, пожалуй, наиболее известный и популярный вид ценных бумаг. Они представляют собой форму долевого участия в бизнесе выпустившей их компании. Это долевое участие предполагает как возможность влиять на судьбу компании посредством голосования на общих собраниях акционеров (чем большая доля акций находится во владении, тем больше эта возможность), так и получение своей доли прибыли в виде дивидендов.

Существуют различные типы акций, одни из них гарантируют выплату дивидендов в ущерб возможности голосования, другие, наоборот, обеспечивают право голоса, но не обещают стабильной выплаты дивидендов. Подробнее об этом вы можете узнать здесь: Различные типы акций.

Облигации это тоже довольно известный в широких кругах финансовый инструмент. В отличие от акций, облигации не предполагают долевого участия в делах выпустившей их компании. Они являют собой аналог простой долговой расписки и предназначены для того, чтобы компания-эмитент могла занять денег в долг. Покупая облигации инвесторы, таким образом, занимают деньги на нужды компании, а та, в свою очередь, обязуется выплачивать им за это оговоренный процент (купонный доход).

Депозитные и сберегательные сертификаты представляют собой бумаги подтверждающие права их владельцев на банковский вклад. По ним, как правило, начисляется несколько больший процент, чем по простым вкладам. Депозитные сертификаты выпускаются на юридических лиц, а сберегательные сертификаты — на физических.

Векселя относятся к долговым неэмиссионным ценным бумагам. Это означает, что они являют собой документ подтверждающий наличие долга одного лица по отношению к другому, но при этом выпускаются не в массовом порядке (сериями, как например акции или облигации), а в единичных экземплярах. Векселя могут быть простыми и переводными, именными и на предъявителя. Их можно передавать другому лицу посредством нанесения специальной передаточной надписи — индоссамента.

Чек представляет

собой не что иное, как простое распоряжение

владельца банковского счёта выдать по

его предъявлении указанную в нём сумму

денег. Того кто выписывает чек принято

называть чекодателем, а того, кому этот

чек выписывается — чекодержателем.

Чекодержатель может обналичить выданный

ему чек в любом отделении указанного в

нём банка, но не позднее определённого

срока (6 месяцев в США, 15 месяцев в

Австралии и т.д.).

Коносамент это

документ выдаваемый владельцу груза

при его перевозке. Этот документ

выписывает и выдаёт ему грузоперевозчик.

При этом коносамент выполняет функции

сразу нескольких документов. Он

одновременно представляет собой и

акт-приёма передачи, и товарораспорядительный

документ, и товарно-транспортную

накладную, и фактическое подтверждение

договора заключённого с владельцем

перевозимого груза.

Варранты представляют собой бумаги удостоверяющие право своего владельца приобрести оговоренное количество акций по заданной в них цене. Обычно эта цена несколько ниже рыночной. Срок действия варранта обычно ограничен, но они могут быть и бессрочными.

Кроме этого, варрантом

именуют товарораспорядительный документ

— свидетельство выдаваемое складом о

том, что указанный в нём товар принят

на хранение.

Фьючерсы это производный финансовый инструмент, то есть они имеют в своей основе какой-либо базовый актив (например те же акции, облигации или биржевые товары) по отношению к которому заключается определённый договор. Например, покупка шестимесячного фьючерсного контракта на 100 баррелей нефти BRENT сроком означает, обязательство выкупить данный товар через полгода по заранее оговоренной в контракте цене. Но до реального выкупа товара дело, как правило, не доходит и в настоящее время большинство фьючерсных контрактов заканчиваются простыми взаиморасчётами между их сторонами.

График фьючерса на нефть марки Brent

Опционы также являются производными финансовыми инструментами и во многом схожи с фьючерсами. Однако в отличие от них, они предполагают не обязанность, а лишь право заключения указанной в них сделки. То есть, другими словами, опционный контракт на покупку той же нефти BRENT из предыдущего примера, не обязателен к исполнению. Он может быть исполнен в том случае, когда указанная в нём цена окажется выгоднее рыночной. А если цена нефти прописанная в опционном контракте, к моменту его истечения будет выше рыночной, то исполнять этот контракт (в данном случае покупать нефть) будет вовсе не обязательно.

Основные инструменты рынка ценных бумаг

Акции. Ценные бумаги, представляющие долю в собственности компании. Акционеры имеют право на дивиденды и голосование на собраниях акционеров. Цена акций зависит от финансовых результатов компании, ее перспектив и конъюнктуры рынка.Облигации. Ценные бумаги, представляющие заемные обязательства эмитента перед владельцами облигаций, обычно они имеют фиксированный доходный поток и определенный срок погашения. Цена облигаций зависит от уровня процентных ставок и кредитного рейтинга эмитента. Фондовые индексы. Статистические показатели, отражающие изменения в ценах на определенную группу акций или облигаций. Фондовый индекс служит для отслеживания общей динамики рынка и позволяет инвесторам сравнивать производительность своих инвестиций с рыночным средним. Валюта. Валюта может также рассматриваться как ценная бумага, потому что торгуется на рынке с использованием специальных инструментов, например, валютных пар и фьючерсов на валюты. Деривативы. Инструменты, которые используются для управления рисками или для спекулятивных целей.

Рынок ценных бумаг

Определение 1

Рынок ценных бумаг – это система экономических взаимоотношений, которые могут возникать между субъектами в ходе реализации операций по мобилизации и размещению свободных денежных средств в рамках операций эмиссии, размещения и обращения ценных бумаг.

Определение 2

Ценная бумага (ЦБ) — это документ, который подтверждает имущественные права владельца такого документа.

На сегодняшний день различают два вида рынка ЦБ:

- Первичный рынок ЦБ. Именно на данном виде рынка реализуется выпуск и первичное размещение ЦБ;

- Вторичный рынок ЦБ. На данном рынке осуществляется непосредственно обращение ЦБ.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Основными участниками первичного рынка ЦБ являются эмитенты и инвесторы. В ходе осуществления выпуска ЦБ на первичном рынке эмитент получает доход, а ЦБ, как правило, размещаются среди первого круга инвесторов. Остальные операции с ЦБ осуществляются уже на вторичном рынке.

Основной особенностью первичного рынка ЦБ можно назвать полное и достоверное раскрытие сведений для инвесторов, которое, свою очередь, позволяет сделать оптимальный выбор ЦБ для выгодного размещения свободного капитала. Для раскрытия информации выполняется разработка проспекта эмиссии, его государственная регистрация и контроль надзорными органами достоверности и полноты сведений, обнародование проспекта и результатов подписки.

Как правило, размещение ЦБ на первичном рынке может быть осуществлено тремя методами, а именно:

- частичное размещение ЦБ;

- публичное предложение (IPO);

- андеррайтинг (с привлечением посредников).

Вторичный рынок ЦБ основывается на экономических взаимоотношениях, которые возникают при осуществлении сделок купли-продажи ранее выпущенных на первичном рынке ЦБ.

Замечание 1

Таким образом, базой вторичного рынка являются операции обращения ценных бумаг. Основной задачей функционирования вторичного рынка ЦБ можно назвать перераспределение капитала.

На сегодняшний день среди субъектов вторичного рынка выделяют:

- инвесторы, т.е. участники рынка, которые вкладывают свободные денежные средства в ЦБ для получения в будущем экономических выгод;

- профессиональные участники РЦБ.

Среди инвесторов также в отдельную группу можно выделить и институциональных инвесторов, т.е. коллективных держателей пакетов ЦБ различного рода. На сегодняшний день в группу институциональных инвесторов, как правило, входят являются крупнейшие банковские и кредитно-финансовые структуры. Они консолидируют временно свободные денежные средства экономических субъектов и физических лиц для их вложения в ЦБ или прочие доходные финансовые инструменты. Стоит отметить, что при этом инвестор фактически является хозяином своих сбережений.

Помимо банковских и кредитно-финансовых структур к институциональным инвесторам относятся следующие участники рынка:

страховые структуры;

пенсионные фонды;

* инвестиционные и финансовые фирмы и т.д.

На сегодняшний день в рамках государственного регулирования рынка ЦБ специалисты выделяют такие направления развития как:

- формирование конкретных правил и требований, которые регламентируют выпуск и обращение ЦБ, а также деятельность профессиональных участников рынка ценных бумаг;

- контроль за соблюдением действующих нормативных и правовых актов в данной области. В большом количестве государств сформированы специализированные административные органы, в функционал которых входит разработка и внедрение нормативных и правовых документов по ЦБ и контроль их соблюдения. В РФ данный функционал передан Федеральной службе по финансовым рынкам (ФСФР);

- выдача лицензий на осуществление профессиональной деятельности на рынке ценных бумаг;

- осуществление налогообложения доходов от сделок с ЦБ.

Стоит отметить, что кроме государственного регулирования координация деятельности субъектов рынка ценных бумаг, реализуется и саморегулируемыми структурами.

Выпуск и обращение облигаций

Финансирование акционерного общества может быть долевым (через выпуск акций) и долговым (от слова «долг»). Для финансирования своей деятельности компания может взять кредит у банка или выпустить облигации. Облигация – это ценная бумага, подтверждающая обязательство компании выплатить определенную сумму и начисленные проценты владельцу облигации. Выпустить облигации может только уже существующая компания. Как и в случае акций, первая продажа облигаций от компании называется первичным размещением. В этот момент компания получает деньги, а инвесторы – выпущенные облигации. В последующем владельцы облигаций могут продавать их новым владельцам без согласия компании. Это называется вторичным обращением облигаций.

Доход инвестора по облигации возникает в результате роста стоимости и/или выплаты купонного дохода (см. материал «Как инвестировать в облигации?»).

Вся история развития фондового рынка – это повышение удобства и технологичности первичного выпуска и последующего вторичного обращения ценных бумаг, это снижение транзакционных издержек (время, комиссии) для продавцов и покупателей ценных бумаг при привлечении и размещении капитала. Компании должны иметь возможность привлекать средства с помощью выпуска акций и облигаций, чтобы финансировать свою деятельность. Инвесторам должно быть удобно покупать и продавать ценные бумаги как инструменты сбережения и преумножения своего благосостояния, а также получать дивиденды по акциям и проценты по облигациям.

Акции и облигации являются ключевыми источниками финансирования для бизнеса и основными инструментами сбережения для инвесторов. Из всех видов собственности акции являются, пожалуй, самым главным, так как они закрепляют собственность на средства производства. Именно состояние и развитие средств производства определяют силу экономики, качество жизни общества, его конкурентоспособность и защищенность.

Задачи фондового рынка

- Перераспределение средств между участниками торгов. Кто-то становится богаче, кто-то беднее. Но за счёт инфляции и дивидендов, ценные бумаги склонны к росту на большом временном интервале.

- Привлечение средств для развития бизнеса.

- Быстрое перераспределение между владельцами ценных бумаг.

- Привлечение средств для государства и бюджета. Делается за счёт приватизации компаний и выпуска облигаций ОФЗ.

- Зеркало отражение текущего состояния экономики. Рынок начинает расти прежде, чем экономические показатели начинают улучшаться.

В России малая часть населения инвестирует в ценные бумаги. Это связано со множеством факторов. Например, низкая финансовая грамотность, страх потерять деньги, не понимание как начать.

На изображении ниже представлено распределение денег населения. Населении нашей страны хранит лишь 11% в ценных бумагах. Это самый низкий показатель среди других:

С 2015 г. в России появился новый вид брокерского счёта ИИС (индивидуальный инвестиционный счёт), который предлагает частным инвесторам налоговые вычеты. Фактически предлагаемая привилегия является «бонусом», с единственной целью привлечения денег населения на Российский фондовый рынок. На западе подобные счёта существуют уже давно.

Более подробно про ИИС читайте:

Примечание

На ИИС можно покупать иностранные акции, которые есть на Санкт-Петербургской бирже. Представлены почти все ликвидные акции.

Вексель

Вексель представляет собой долговое обязательство, согласно которому владелец бумаги обязуется возвратить оговоренную сумму средств в указанные сроки. Вексель нередко используется не только в качестве кредита, но и в качестве средства расчета за товары или услуги. Довольно многие предприятия используют вексель в качестве платежного документа

Следует обратить внимание, что вексель не имеет точной формы оформления, с присущими для подобных ценных бумаг обязательствами реквизитами. Как правило, данный документ составляется в произвольной форме, сохраняя при этом свое предназначение – фиксированные суммы и сроки возвраты платежей

Виды векселей:

- Простой – согласно данной бумаге, векселедатель обязуется в оговоренные сроки уплатить указанную сумму средств векселедержателю.

- Переводной – в данном случае по просьбе или приказу лица, выдавшего вексель, осуществляется уплата оговоренной суммы средств в указанные сроки третьему лицу.

- Дружеский – как правило, подобные ценные бумаги не заключаются между организациями, так как предполагают заем и возврат средств на основе взаимопомощи.

- Бронзовый – данное название является не официальным и целью выписки такой бумаги являются мошеннические операции. Зачастую, данная ценная бумага выписывается от неплатежеспособного лица. В последствие полученные средства перепродаются третьему лицу.

Все векселя делятся на финансовые – те, благодаря которым оформляются все денежные операции, и коммерческие – векселя, возникающие в случае предоставления коммерческого займа.

Функции и свойства ценных бумаг

- Позволяют обеспечить удобный способ организации и функционировании коммерческих субъектов. Это даёт упрощенную передачу материальных прав и другие возможности;

- Сохраняют ценность и богатство их держателей. Позволяют сохранять платёжеспособность денег и приумножать их темпами опережающими инфляции;

- Характеризуют состояние экономики;

- Регулируют денежное обращение;

- Является универсальным кредитно-расчётным инструментом;

- Обращаемость (котируются на бирже, их можно покупать/продавать физическим и юридическим лицам);

- Доступность;

- Стандартность;

- Документальность (должна содержать все предусмотренные законодательством обязательные реквизиты);

- Регулируемость и признание государством;

- Ликвидность (возможность быстро обменять на деньги и обратно);

- Риск (не все ценные бумаги оказываются прибыльные, некоторые могут обесцениться из-за ряда причин);

- Рыночность (отражают текущую ситуацию на рынке в своей цене);

- Именные. Содержат имя владельца и имеют запись в реестре. Передача возможна только с помощью специальных процедур и переписи в реестре;

- Неименные (или «на предъявителя»). Не имеет имени и поэтому могут переданы другому человеку без каких либо дополнительных процедур;

Примечание

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (передаваемые путем приказа владельца — индоссамента), то она называется .

Конвертируемые ценные бумаги разрешают преобразовать разные типы бумаг между собой. Возможны следующие варианты:

- Конвертация акций в акции с большей или меньшей номинальной стоимостью;

- Конвертация привилегированных акций в обыкновенные акции;

- Конвертация облигаций в акции и облигации;

- Конвертация ценных бумаг при реорганизации коммерческих организаций;

Примечание

Запрещена конвертация обыкновенных акций в привилегированные и облигации.

Как происходит торговля на этом рынке

Начинающему инвестору достаточно выбрать проверенную брокерскую компанию и зарегистрировать личный кабинет на ее сайте.

Как начать торговлю

Чтобы начать , инвестор:

- Выбирает брокера. Физическое лицо имеет право торговать на биржах ценных бумаг, валюты и т. д. только через брокерские компании. Недоверие этим организациям не обосновано. Компании заинтересованы в том, чтобы их клиент получал доход. Брокеры зарабатывают на комиссионных от сделок, которые составляют менее 1% полученной клиентом суммы. Пакет документов при регистрации у брокера включает: паспорт, СНИЛС и ИНН.

- Открывает счет. Следующим шагом становится открытие счета в личном кабинете на сайте брокерской компании. Клиенту рекомендуется (ИИС). Его наличие поможет получить налоговый вычет в будущем. Для получения вычета необходимо, чтобы ИИС был открыт не менее 3 лет.

- Пополняет счет. Перевод денег осуществляется без комиссии, например, с банковской карты. ИИС пополнять необязательно.

- Совершает торговые операции. В личном кабинете доступны программы, помогающие совершать сделки. Здесь находится график текущих торгов. Клиент самостоятельно может принимать решение о том, когда и что ему покупать.

Как заработать

Виды торговли, с помощью которых зарабатывают на торговой площадке:

- На повышение (лонг). Этот тип является наиболее популярным. Игрок покупает ценные бумаги на длительный срок. Комиссия за сделку не взимается.

- На понижение (шорт). Игрок торгует ценными бумагами, которые берет в долг у брокерской компании. Совершение сделки предполагает выплату комиссии брокеру. Торговать в таком режиме в течение длительного времени невыгодно из-за необходимости постоянно выплачивать комиссионные.

При вводе денег на биржевой рынок и при выводе заработанных средств комиссия практически никогда не взимается.

Если клиент торгует облигациями, при получении прибыли он должен будет заплатить подоходный налог 13%. Брокерская компания составляет и подает налоговую декларацию. Необходимо, чтобы на счете клиента находилась достаточная для списания сумма.

Понятие облигации, векселя и их виды

Это письменно оформленное долговое обязательство, в соответствии с которым у должника (векселедателя) появляется обязанность оплатить кредитору (векселедержателю) обусловленную сумму денег в сроки, которые определены документом. На ту сумму, которая указана в этой ЦБ, может начисляться определенный процент, но исключительно в том случае, когда такое условие зафиксировано в бланке. Также такая разновидность ЦБ может стать средством платежа и переходить от одного владельца к другому.

Различают два вида этих ЦБ:

- простой – документ, который обязывает должника выплатить кредитору определенные денежные средства в обусловленные сроки;

- тратта (переводной) – приказ трассанта (должника) выплатить зафиксированную в документе денежную сумму ремитенту (держателю ЦБ).

Это разновидность ЦБ, возлагающая на должника (акционерное общество или государство) обязательство заплатить держателю обозначенную документом денежную сумму, либо передать имущество, эквивалентное этим деньгам. В ней всегда указывается доход (так называемый купон), который в результате предъявления к оплате получит держатель.

Существует много различных видов данного финансового инструмента, рассмотрим классификацию этой ценной бумаги по ее основным характеристикам:

- эмитенту;

- приоритету;

- условиям выкупа;

- купонной ставке.

1

Эмитент определяет уровень риска ЦБ, поэтому является очень важной характеристикой. По данному признаку целесообразно провести следующее разделение

Облигации:

2. Данная характеристика имеет отношение исключительно к корпоративному типу этого долгового обязательства и определяет значимость держателя ЦБ в случае банкротства эмитента.

По приоритету такой финансовый инструмент может быть:

- преимущественным – дает преимущество получить свои денежные средства в первую очередь, если корпорация обанкротится;

- субординированным – предполагает получение большей прибыли в случае банкротства эмитента, но только во вторую очередь, после преимущественных держателей.

3. В зависимости от методов и способов досрочного аннулирования долгового обязательства одной из сторон, данная ЦБ может быть:

- отзывной – предоставляет эмитенту право выкупа или отзыва своего долга;

- конвертируемой – дает возможность держателю конвертировать ее в акции;

- с правом досрочной реализации – позволяет досрочную продажу ЦБ должнику.

4. Купонная ставка – премиальные деньги, которые выплачивается эмитентом владельцу ценной бумаги за использование средств. Такая ставка бывает:

![18.4. ценные бумаги и их разновидности. рынок ценных бумаг. экономическая теория. [litres]](http://mse52.ru/wp-content/uploads/b/3/2/b325f5dbe306e02364ed7656f4c2c740.jpeg)

![Понятие и виды ценных бумаг (сущность ценных бумах ) [курсовая №66759]](http://mse52.ru/wp-content/uploads/a/4/7/a477d09c499a416f64b095020c69389b.jpeg)